🧮 הארכת ההקלה ביחס המינוף – סדק נוסף בחומת היציבות הפיננסית

הפיקוח על הבנקים פרסם היום טיוטה להערות הציבור בנושא יחס מינוף - הארכת הקלה.

10 ביולי 2025 – בנק ישראל פרסם הבוקר תיקון להוראת נב"ת 218, העוסקת ביחס המינוף המינימלי של תאגידים בנקאיים. בניגוד לרוח הרגולציה העולמית המחמירה, ההוראה מאריכה בשנה נוספת את ההקלה הזמנית שניתנה לבנקים בשיעורי יחס המינוף.מאחורי ההודעה ה"טכנית" הזו מסתתרת הודאה שקטה במצוקת עומק של המערכת הבנקאית – מצוקה שמקורה בצבירת מינוף אדירה, בעיקר בתחום הנדל"ן, ובחשש ממשבר אשראי מתגלגל.

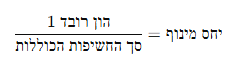

⚖️ מהו יחס המינוף ומדוע הוא חשוב?

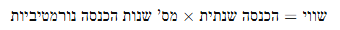

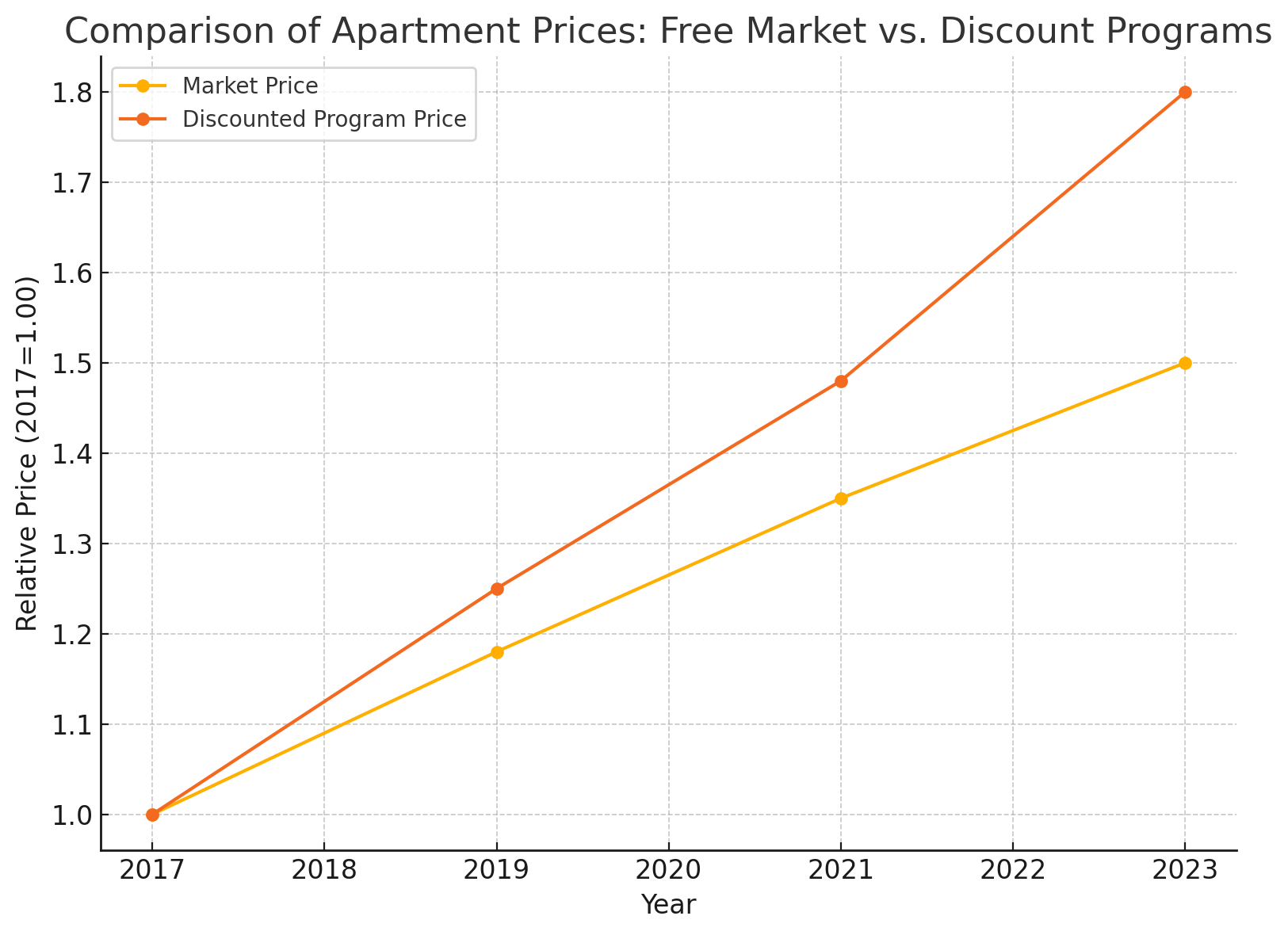

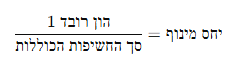

יחס המינוף (Leverage Ratio) הוא אחד הכלים הפיקוחיים החשובים ביותר להגנה מפני מינוף מוסדי עודף. מדובר במדד פשוט, שאינו מבוסס על שקלול סיכונים, ונוסחתו:

יחס זה נועד לשמש כרשת ביטחון למקרים בהם שיטות שקלול הסיכון הקלאסיות (לפי תקני בזל) אינן משקפות את הסיכונים האמיתיים. הוא בוחן את האיתנות הפיננסית של הבנק באופן גולמי, "נטו מול ברוטו", בלי טריקים חשבונאיים.

🛑 מה שינה בנק ישראל?

בהוראה שפורסמה, נקבע כי:

- שיעור המינוף המזערי יוותר על 5% (במקום 5.5%-4.5% ברגולציה הרגילה),

- הארכה נוספת ניתנה עד 30 ביוני 2026 – כלומר, עוד שנה של "הקלות".

- בנק יוכל לשמור על חלוקת דיבידנדים, גם אם יחס המינוף אינו עומד ביעד הסופי ל־2027 – בכפוף לאישור תוכנית הון.

📉 המשמעות בפועל: תמרור אזהרה כפול

- הבנקים מתקשים לעמוד ביחס המינוף הרגולטורי, למרות שנה חלפה מאז ההחמרה האחרונה. המשמעות: ההון העצמי נשחק, או לחילופין, החשיפה הכוללת (בעיקר לאשראי מסוכן) התנפחה.

- המשקיעים, לקוחות הבנקים, והציבור הרחב צריכים להבין: אם המפקח נאלץ להקל שוב – כנראה שהמצב בשטח גרוע יותר ממה שמדווח רשמית.

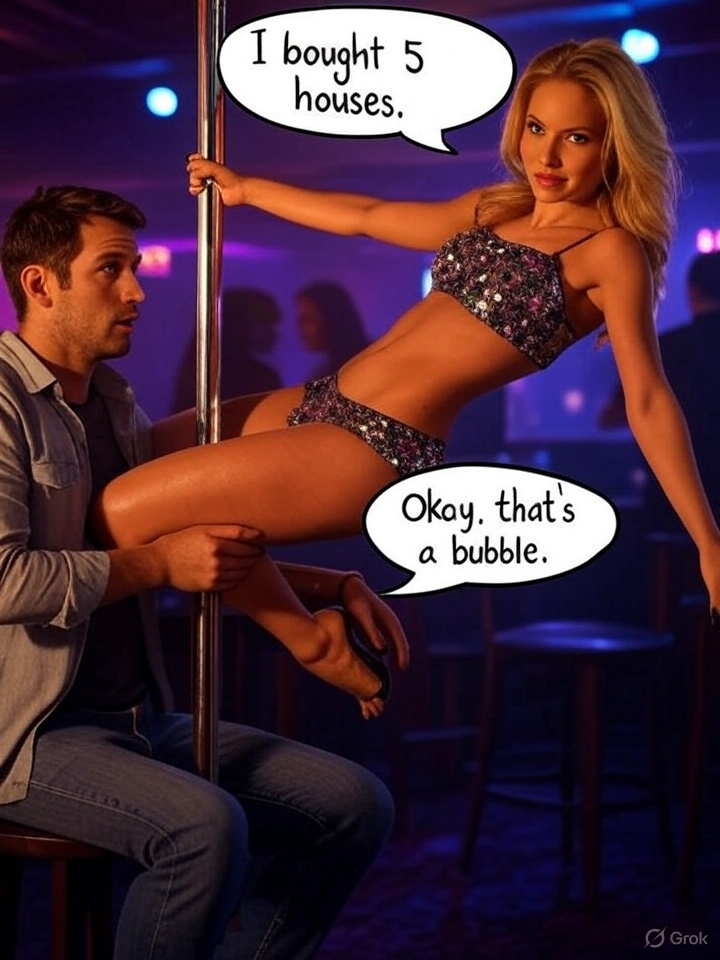

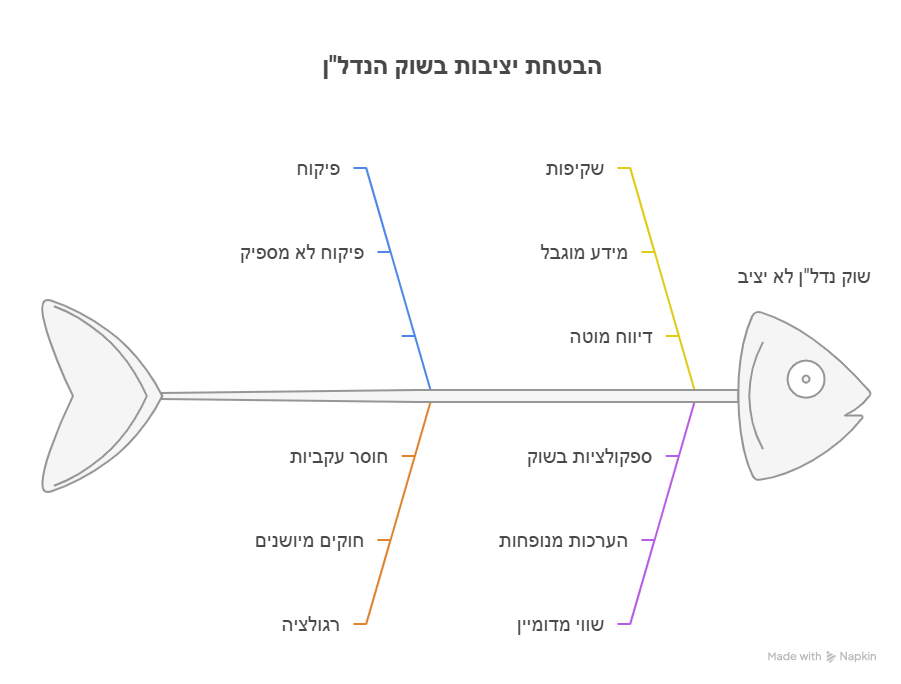

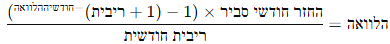

🧱 הקשר הישיר לבועת הנדל"ן

בישראל, למעלה מ־60% מהאשראי הבנקאי מופנה לנדל"ן – בין אם במשכנתאות, אשראי לקבלנים או הלוואות לרכישת קרקעות. כאשר מחירי הנדל"ן מנופחים, שווי הביטחונות נופל מיידית במקרה של תיקון חד, והבנקים עלולים להישאר עם חשיפה לא מגודרת.הארכת ההקלה משרתת אפוא את האינטרס הקיומי של הבנקים – להמשיך להעמיד אשראי נדל"ני למרות עלייה דרמטית בסיכון, ולדחות את יום ההתמודדות עם שווי אמיתי של התיק.

🔄 דחייה מסוכנת – לא ריפוי

מדובר כאן לא ב"מדיניות מוניטרית זהירה", אלא באסטרטגיית דחיית כאב. כמו חולה שלוקח משככי כאבים במקום לטפל בגידול עצמו – כך גם מערכת הבנקאות, בעידוד הרגולטור, ממשיכה לתחזק מינוף, להציג רווחים מדומים, ולחלק דיבידנדים.והציבור? הוא נותר חשוף:

- לפגיעה ביציבות הבנקים,

- לקריסת ערך החסכונות,

- ולסיכון ממשי של הקפאת כספים במקרה של משבר.

📌 שורה תחתונה: אות אזהרה ברור

הארכת ההקלה היא סמן מובהק לכך שהמערכת אינה מוכנה עדיין להתמודד עם המציאות הכלכלית האמיתית. הבנקים ממשיכים לפעול על בלון של אשראי, תוך תקווה ש"הגל יעבור". אולם כפי שראינו במשברים קודמים – כשבועה מתפוצצת, הזמן שקנינו בדחיות רק מגדיל את עוצמת ההתפוצצות.

✍️ הצעה לרגולטור (ולציבור):

- לפרסם יחס מינוף בפועל של כל בנק – באותו מעמד פומבי של יחס הון.

- לחייב את הבנקים לנמק במפורש כיצד הם מתכוונים לעמוד בדרישות 2026.

- לעצור חלוקות דיבידנד בבנקים שמבקשים הקלות חוזרות.

בזמן שרשות ניירות ערך "מתעוררת" לטפל בניפוח מניות בנדל"ן, בנק ישראל ממשיך לישון בתפקיד. השבוע הוארכו שוב ההקלות ביחסי המינוף הבנקאי עד יוני 2027 - הודאה מביכה שהמערכת הבנקאית הישראלית עדיין ממונפת מעבר ליכולתה.כשבנק ישראל מאריך "הוראת שעה" מ-2015 בפעם הרביעית, זה לא עוד עדכון טכני - זה אזהרה אדומה. הבנקים לא מצליחים לעמוד בתקני הבטיחות הבינלאומיים, ובמקום לאלץ אותם לצמצם סיכונים, הרגולטור פשוט מוריד את הרף.

התוצאה: מערכת פיננסית שבנויה על קלפים, שבה המינוף הגבוה נשמר באמצעות תרגילים רגולטוריים במקום חוזק אמיתי. כשהסערה הבאה תגיע, נגלה מה קורה כשהקלעים נופלים.

המינוף הבנקאי הישראלי: פצצת זמן במערכת הפיננסית

הודאה במחדל: כשההקלה הופכת לקבע

ביום 10 ביולי 2025 פרסם בנק ישראל חוזר שעל פניו נראה כעדכון טכני שגרתי. אך מתחת לפני השטח מסתתרת הודאה מביכה ומדאיגה: המערכת הבנקאית הישראלית עדיין אינה מסוגלת לעמוד בתקני הבטיחות הבינלאומיים, ולכן בנק ישראל נאלץ להאריך שוב את ההקלות ביחסי המינוף - עד יוני 2027.זוהי ההארכה הרביעית של "הוראת שעה" שהחלה בשנת 2015. עשר שנים של "הוראת שעה" - זה כבר לא חירום, זה מדיניות.

פיענוח הקוד: מה באמת אומר החוזר

המספרים שמספרים הכל:

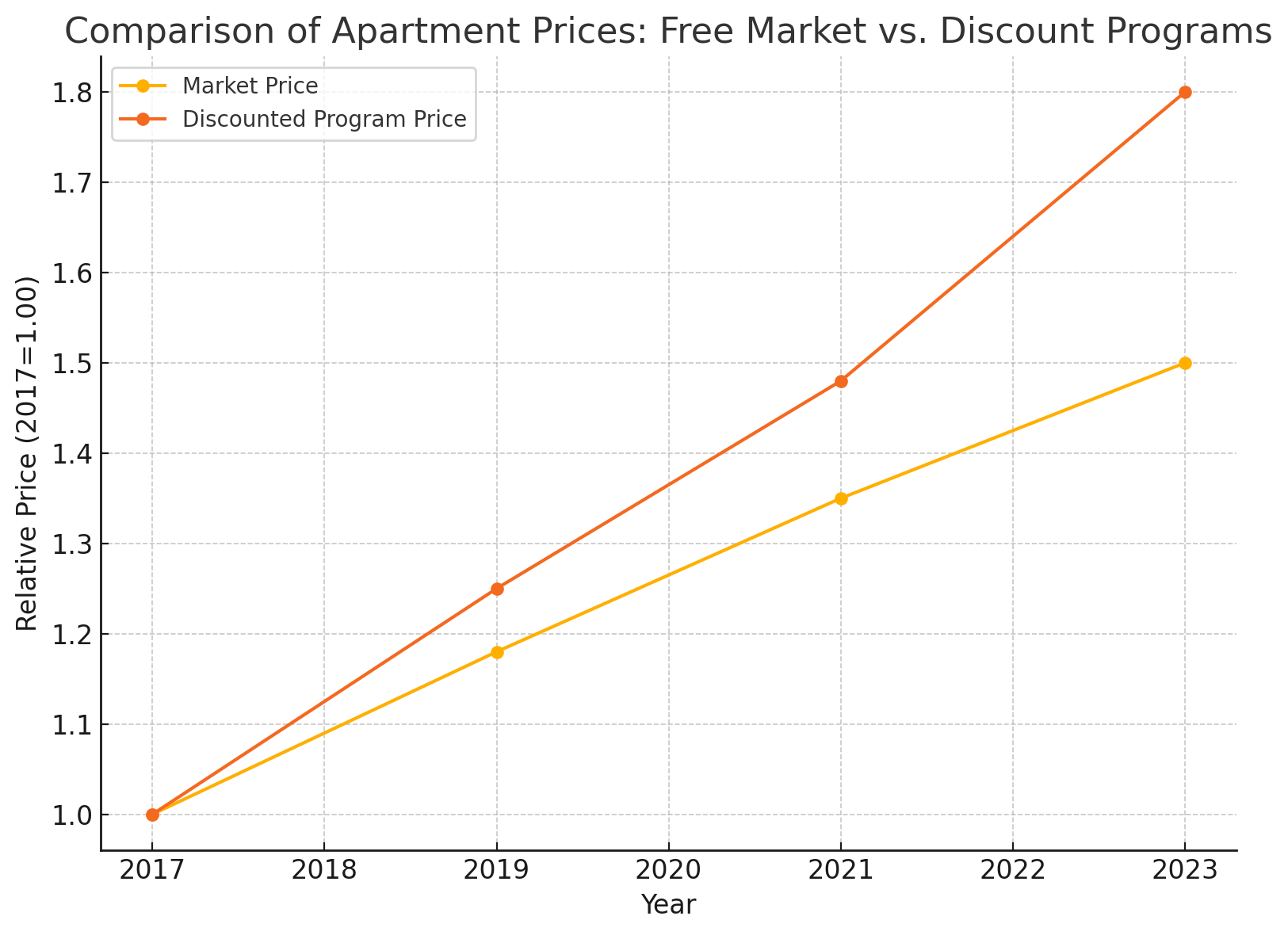

- יחס מינוף מינימלי לבנקים רגילים: 4.5% במקום 5% הנדרש בינלאומית

- לבנקים הגדולים: 5.5% במקום 6%

- משמעות המספרים: הבנקים הישראליים רשאים להיות ממונפים יותר מהתקן הבינלאומי

התרגום לשפה ברורה:

כאשר יחס המינוף הוא 4.5%, המשמעות היא שעל כל שקל הון עצמי, הבנק יכול להלוות 22.2 שקל. בתקן הבינלאומי של 5%, הבנק יכול להלוות "רק" 20 שקל לכל שקל הון עצמי.

ההבדל הזה של 2.2 שקל נוסף לכל שקל הון הוא המקום שבו מסתתר הסיכון המערכתי.

היסטוריה של כישלון: מ-2015 עד היום

הכרונולוגיה המדאיגה:

- אפריל 2015: "הוראת שעה" ראשונה - תיקון זמני לאחר משבר 2008

- מרץ 2020: הארכה ראשונה - נימוק: משבר הקורונה

- אפריל 2022: הארכה שנייה - נימוק: "התאמות באזל"

- דצמבר 2023: הארכה שלישית - נימוק: "עדכונים טכניים"

- יולי 2025: הארכה רביעית - נימוק: "בחינת יחסי ההון"

התבנית הברורה:

בכל פעם יש נימוק "טכני" חדש, אבל התוצאה זהה - הבנקים לא מצליחים לעמוד בתקנים הבינלאומיים.

הנימוקים הרשמיים מול המציאות

מה אומר בנק ישראל:

"הפיקוח על הבנקים בוחן את יחסי ההון במסגרת עדכון הוראת נב"ת מס' 201... ובהתאם גם את שיעורי יחס המינוף ותמהילם במסגרת תיקון הוראת ניהול בנקאי תקין מס' 218"

התרגום לעברית פשוטה:

"אנחנו עדיין לא יודעים איך לגרום לבנקים לעמוד בתקנים, אז נמשיך לתת להם הקלות."

הפטור המחשיד:

החוזר מציין במפורש שהוא לא פורסם עם דוח השפעה כנדרש בחוק עקרונות האסדרה. הנימוק? "מדובר בהמשך מתן הקלה קצובה בזמן בהוראה קיימת".זהו בדיוק הבעיה - מה שהתחיל כהקלה זמנית הפך לסטנדרט קבוע ללא בחינה ציבורית.

הסיכון המוסתר: מה קורה כשהקלעים נופלים?

מינוף גבוה = רגישות קיצונית:

כאשר בנק ממונף ברמה של 22:1 במקום 20:1, כל ירידה של 4.5% בערך הנכסים מוחקת את כל ההון העצמי. בתקן הרגיל, הבנק יכול לספוג ירידה של 5%.

דוגמא מספרית מפחידה:

בנק עם 100 מיליארד ש"ח נכסים:

- ברמת מינוף 4.5%: הון עצמי של 4.5 מיליארד ש"ח

- ירידה של 5% בנכסים: הפסד של 5 מיליארד ש"ח = פשיטת רגל

- בתקן רגיל (5%): הון עצמי של 5 מיליארד ש"ח = הישרדות

המשמעות המערכתית:

כאשר כל הבנקים הגדולים בישראל פועלים ברמת מינוף גבוהה יותר, כל זעזוע כלכלי הופך למסוכן פי כמה.

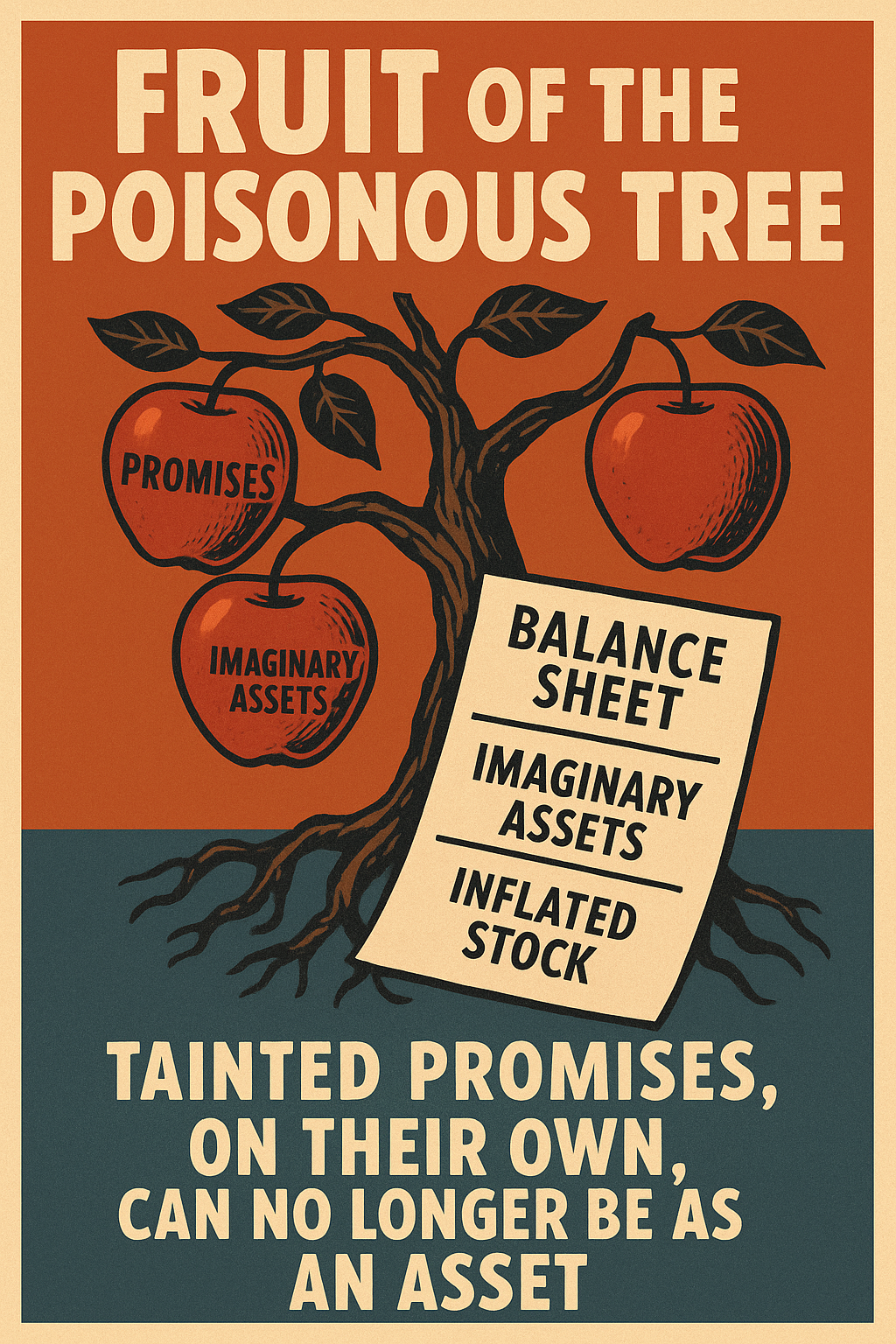

הכשל הרגולטורי: בנק ישראל כשותף למינוף מסוכן

האירוניה המרה:

בזמן שרשות ניירות ערך מתעוררת לטפל בניפוח מניות בחברות נדל"ן, בנק ישראל מאפשר ומעודד ניפוח במערכת הבנקאית.

השוואה מעוררת דאגה:

- רשות ניירות ערך: מחמירה על תרגילים חשבונאיים בנדל"ן

- בנק ישראל: מקל על תקני בטיחות במערכת הבנקאית

איזה מהם יותר מסוכן למשק?

הכשל הבסיסי:

בנק ישראל אמור להיות השומר על יציבות המערכת הפיננסית, אך הוא הופך למאפשר של לקיחת סיכונים מוגזמת.

ההשוואה הבינלאומית: ישראל כחריג מסוכן

המצב בעולם:

- ארה"ב: יחס מינוף של 5% למערכת הבנקאית

- האיחוד האירופי: יחס מינוף של 3% (מחמיר יותר!)

- שוויץ: יחס מינוף של עד 10% לבנקים מערכתיים

- ישראל: 4.5%-5.5% עם הקלות מתמשכות

הכיוון הלא נכון:

בזמן שהעולם לומד מהמשבר של 2008 ומחמיר תקנים, ישראל הולכת בכיוון ההפוך.

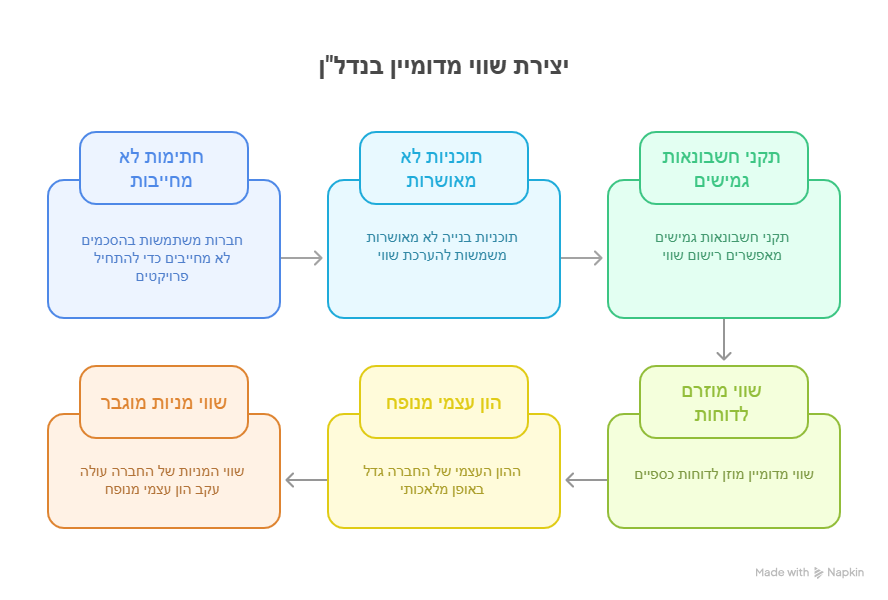

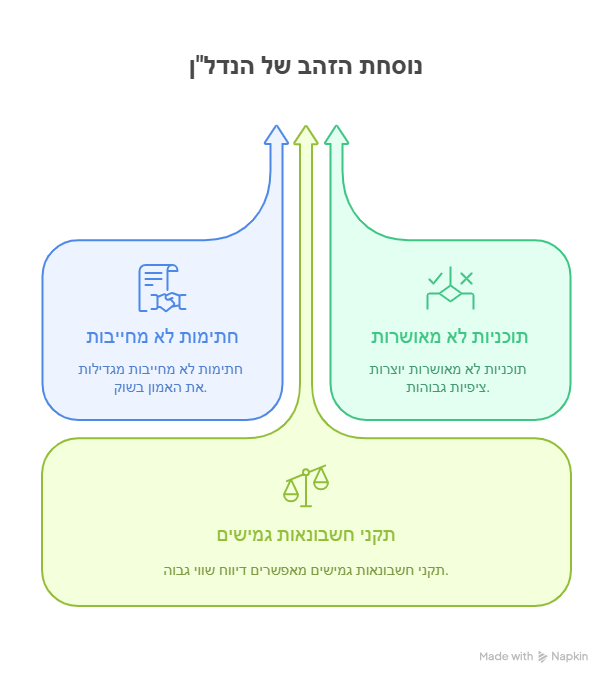

התמריצים הפרוורטיים: למה הבנקים לא משתפרים?

הלולאה המסוכנת:

- בנקים יודעים שבנק ישראל יאריך הקלות

- אין תמריץ לצמצם מינוף או לחזק הון

- הרווחיות גבוהה דווקא בגלל המינוף הגבוה

- בנק ישראל נכנע ללחץ ומאריך שוב

התוצאה:

מערכת שמתגמלת לקיחת סיכונים במקום זהירות.

המחיר הציבורי: מי ישלם בסוף?

כשהמערכת תקרוס:

- ציבור המפקידים - אבדן כספי פנסיה וחסכונות

- קרן הפיצויים - מימון ציבורי של בנקים כושלים

- המשק כולו - משבר אשראי ומיתון כלכלי

- דורות הבאים - חוב ציבורי עתק לחילוץ המערכת

העלות הנסתרת:

הרווחים הגבוהים של הבנקים היום באים על חשבון הסיכון הציבורי מחר.

האלטרנטיבה המדכאת: מה צריך היה לקרות?

מה צריך היה לעשות:

- אכיפת תקנים בינלאומיים ללא פשרות

- הגדלת הון עצמי בהדרגה אך בלוח זמנים נוקשה

- קנסות כבדים לבנקים שלא עומדים ביעדים

- שקיפות מלאה ודיווח ציבורי על רמות המינוף

מה קורה במקום זאת:

ויתור רגולטורי מתמשך שהופך את הסיכון לקבוע.

הסימנים המדאיגים: מה עוד מסתתר?

השאלות הלא נשאלות:

- למה בדיוק הבנקים לא יכולים לעמוד בתקנים?

- מה הרמת המינוף האמיתית של כל בנק בנפרד?

- איזה סיכונים נוספים מוסתרים בספרי הבנקים?

- מה התסריט הגרוע ביותר שבנק ישראל לוקח בחשבון?

הסודיות החשודה:

בנק ישראל לא חושף פרטים ספציפיים על מצב הבנקים השונים, מה שמונע מהציבור להבין את עומק הבעיה.

התקווה האחרונה: נתיבים ליציאה מהמשבר

מה הציבור יכול לעשות:

- לחץ על שקיפות - דרישה לפרסום נתונים מפורטים

- מעקב אחר ההחלטות - ביקורת על כל הארכת הקלה

- לחץ פוליטי - דרישה מהכנסת להתערב

- פיזור סיכונים אישי - הימנעות מריכוז יתר בבנקים ישראליים

מה שחייב לקרות:

- לוח זמנים נוקשה לעמידה בתקנים - ללא הארכות נוספות

- קנסות מרתיעים לבנקים שלא עומדים ביעדים

- שקיפות מלאה בנתוני המינוף של כל בנק

- הכנה לתסריט כישלון - תוכניות חילוץ מוכנות מראש

המסקנה הקשה: המערכת בסכנה

הארכת ההקלות ביחסי המינוף אינה סתם החלטה טכנית - היא הודאה שהמערכת הבנקאית הישראלית נמצאת בסכנה אמיתית.

בעוד רשות ניירות ערך מטפלת בניפוח במגזר הנדל"ן, בנק ישראל מאפשר ומעודד ניפוח במערכת הקריטית ביותר למשק. כאשר הפיקוח על הבנקים הופך לשותף ללקיחת סיכונים במקום למונע אותם, הדרך למשבר מערכתי הופכת קצרה במיוחד.

השאלה אינה אם יהיה משבר, אלא מתי ובאיזה עוצמה.הציבור הישראלי זכאי לדעת את האמת על מצב המערכת הבנקאית. מדיניות ההקלות המתמשכת של בנק ישראל אינה פתרון - היא דחיית הבעיה עד שתהפוך לבלתי פתירה.

"כאשר הרגולטור הופך לשותף במקום למפקח, המערכת הופכת ממוסדרת לפרועה. וכאשר המערכת הפרועה היא הבנקאית - כולנו נמצאים בסכנה."